“做市”新三板 首批公司估值或“跳涨

证券报·中证网 查看原文地址

新三板做市转让方式启动在即。根据股转系统安排,初步确定于2014年8月25日实施做市转让方式。近期,全国股份转让系统公司统筹协调首批参与做市的挂牌公司和主办券商 ,积极推进关于做市业务的各项准备工作。截至目前,技术层面、制度层面和市场层面的准备都已基本就绪。

业内人士认为,随着做市转让方式的实施,首批“尝鲜”的新三板挂牌企业估值可能会出现大幅提升,做市商盈利不能寄望于“坐庄”,而是要实实在在提升定价能力,精选有成长性的标的并给出合理估值。

首批公司指标“够硬”

根据统计,已有66家主办券商获得做市业务备案,做市业务正式实施之日将有43家挂牌公司采取做市转让方式,涉及42家做市商。这些做市商前期在制度、人员、技术系统等方面进行了充分准备,完成了做市业务申请、技术系统测试、做市交易单元和做市账户开通、初始股票获取等系列流程,做好了参与通关测试并首批参与做市的准备。

股转系统介绍,从各方面指标看,首批申请采取做市转让方式的挂牌公司在规模、质量、财务状况等方面总体较好。43家挂牌公司2013年平均总资产2.32亿元,较挂牌公司均值高出47.8%;平均净资产1.16亿元,较挂牌公司均值高出92%;平均净利润2034.23万元,较挂牌公司均值高出154%。其中资产规模最大的为中海阳,总资产达17.91亿元,净资产达6.74亿元;资产规模最小的为联合永道,总资产为1184.47万元,净资产618.74万元。净利润最高的蓝山科技2013年净利润为6930.66万元。

值得关注的是,首批参与做市的挂牌企业中还有两家2013年度净利润为负的公司彩讯科技和金泰得。这一方面反映了全国股份转让系统的包容性,另一方面也表明全国股份转让系统正在形成有别于交易所市场的全新市场估值方式和投资选股方式。

首批参与做市的43家挂牌公司的所属行业中,制造业和信息技术业公司数量最多,分别为17家和15家,占首批企业的39%和35%。这一比例与挂牌公司总体行业分布情况基本一致(目前全国股份转让系统挂牌公司中,制造业占比为46.9%,信息技术业占比为33.7%).

从首批参与做市业务的挂牌企业看,主办券商对企业的选择已呈现出明显的差异化特征,部分挂牌公司受到主办券商追捧。首批参与做市的挂牌公司做市商数量平均为2.6家。其中,做市商数量最多的星和众工和中海阳则各有5家券商为其做市。也有挂牌企业因不足两名做市商而未能赶上首批做市业务的“头班车”。

估值水平有望“跳涨”

对于做市转让方式启动以后相关公司估值水平的变化,有市场人士预期,与之前协议转让的价格相比,相关公司的股价可能出现“跳涨”,原因主要有两个方面:一是市场初期热情较高,二是券商本身需要有一个盈利空间,三是首批公司的质地很好。

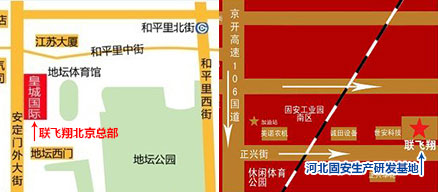

“因为做市商实施的是双边报价,所以它最能体现企业的合理估值。我个人认为,随着交易的活跃,公司股价会逐渐走向一个合理区间。”新三板挂牌公司联飞翔有关负责人说。

“未来的估值预计会比现在要上升30%,这是我的一个大胆推测。这是一个新制度的开始,市场人气很高,当然我们也在观察未来可能出现的变化,并随时调整我们的投资策略 。”一位投资机构的负责人说。

业内人士称,根据国外成熟市场经验,做市商主要有如下功能:一是价值发现,做市商通过专业估值促使股票价格更趋近于其实际价值。二是增强流动性,做市商以自有资金与股票进行交易,为市场提供流动性。三是稳定市场,做市商通过股票双向报价和交易平抑价格波动,增强市场稳定性。

根据新三板市场规则,对于拟通过做市转让方式进行交易的挂牌公司股票,持有一定数量的初始库存股,是做市商从事做市业务的前提和必备条件。挂牌时采取做市转让方式的股票,初始做市商应当取得合计不低于挂牌公司总股本5%或100万股(以孰低为准)、每家做市商不低于10万股的做市库存股票。其他情形下加入的做市商,在做市前应当取得不低于10万股的做市库存股票。

对于做市商获取库存股的成本相对较低,有挂牌企业人士称,看起来这是企业和券商之间的矛盾,但其实这不是主要问题。“做市以后券商还要提供报价服务,因此不能单纯地从投资者的角度来衡量库存股的价格。从企业角度来看,做市有以下几个好处:一个是活跃流动性,二是反映企业的合理估值,三是提高企业的知名度。”

申万有关负责人则表示,做市对企业会起到一定的推动作用,做市方式预计会提升挂牌公司二级市场交易的活跃度,无论对老股东的良性退出还是对其他投资机构新鲜血液的进入,都是一个非常好的途径与渠道。通过做市的方式还可以让更多的金融机构在股转系统里面关注企业的发展,这对企业不论是实体经营还是品牌的推动,都是一个非常好的方式。

做市商定价能力待考验

做市转让方式启动以后,关于新三板市场的诸多美好预期是否能够成为现实?业内人士认为,关键变量是做市商的定价水平,如果做市商确实提供了公允、合理的报价,那么新三板市场将能够得到投资者的追捧,流动性的提升会水到渠成 .

申万分析师桂浩明表示,真正意义上的做市商,是通过专业的研究,给相关证券提出合理的价格波动区间,并且进行相应的买卖交易活动,以维持其必要的流动性,让投资者了解这个股票,也为公司的发展提供支持。好的做市商不会把做市的股票价格抬得很高,也不会让其跌得很惨,更不会试图通过做市交易而大赚其中的差价,它的目的就是为企业合理定价服务,为投资者理性投资服务。能够做到这一点的做市商,正是现在我们所需要的,也是中国资本市场发展过程中所不可或缺的一支力量。

根据市场规则,做市商每次提交做市申报应当同时包含买入价格与卖出价格,且相对买卖价差不得超过5%。相对买卖价差计算公式为:相对买卖价差=(卖出价格-买入价格)÷卖出价格×100%。与国际上其他市场相对比,这一相对买卖价差并不低,考虑到了做市商的积极性。不过,桂浩明指出,所谓做市商,并非机构在某个证券上“坐庄”,自买自卖操纵股价以达到低位买进、拉到高位后出货的目的。参与做市的券商是否会因此而开辟出新的巨大利润增长点、获得超额收益,至少现在看来还是不那么现实的。

业内人士指出,如果做市商的定价能力不足,报价不为投资者所认可,就可能会出现流动性“陷阱”。一是券商下调报价,直至有投资者认可,但券商这么做肯定亏钱;二是券商不下调报价,这意味着交易双方继续处于僵持状态,券商要赚钱只是奢望。

市场预期,随着做市转让方式的实施,券商新三板业务的竞争格局将会发生变化,定价能力真正强的做市商将会脱颖而出。实际上,主办券商的做市业务已经开始呈现出差异化特征。数据显示,首批参与做市的42家做市商平均做市股票数量为2.6只,而排名前三的券商上海证券、东方证券和申银万国 ,则分别达9只、7只和7只。这一排名与主办券商推荐业务排名并不一致。这表明,随着全国股份转让系统业务链条的拓展,主办券商正结合自身优势确定业务重点,逐步推进差异化竞争格局。